最近,一张图片在网络上传播,图片上显示:华为是在深圳注册的,而阿里巴巴、京东、小米、恒大、百度、腾讯、网易、新浪、安踏、汇源、碧桂园、盛大游戏、巨人网络、分众传媒、美团都是在开曼群岛注册的。因此,这些企业都是国外企业,只有华为是中国企业。

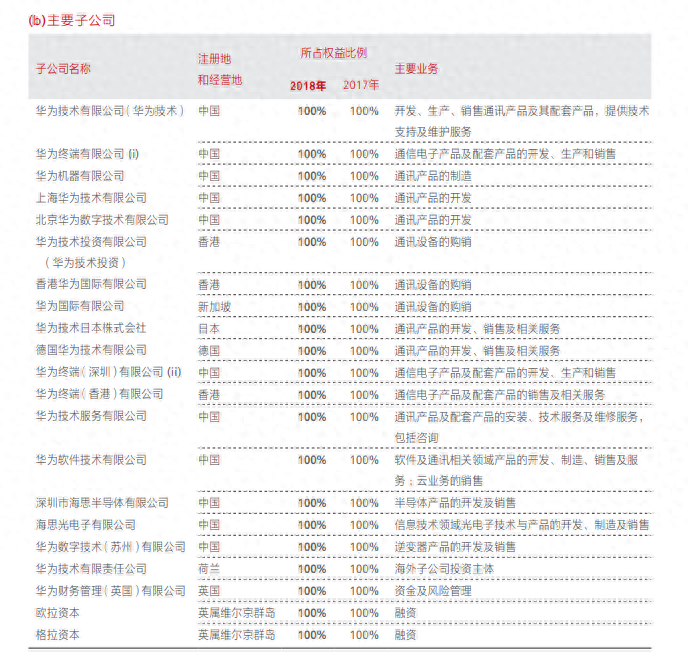

这显然是一个缺乏基本商业知识的谣言,煽动的是不了解真相的一般公众。华为注册地是深圳,小米注册地是北京,这两家公司都是中国公司。实际上,华为的子公司欧拉资本、格拉资本也在英属维尔京群岛注册。这都是业务中的普遍现象。

那么,我们经常听到的开曼群岛,究竟是一个怎样的地方呢?

开曼群岛(Cayman Islands)是英国在西加勒比群岛的一个海外属地,是一个旅游胜地,也是全球著名的离岸金融中心。前者是由于其自然条件,后者是因为开曼群岛独特的法律体系,对公司的注册和经营提供了许多优势。

在开曼注册公司,命名限制很少,手续也很简便,只需要至少一名股东和至少一名董事;可以是自然人或法人,没有国籍的限制;可以委托专业注册代理机构进行注册,无需亲自前往注册地,也无需召开股东大会或董事会。在开曼注册公司,无需编制和提交财务报表,无需每年审计,允许发行不记名股票,也无需在本地保留活动记录。此外,开曼对国际商业公司实施有利于保密的规定,信息披露非常有限。

除了这些优点,开曼对公司的吸引力主要体现在三个方面。

第一,方便进行税务规划,简而言之,可以合法避税。开曼群岛是英国的海外属地,1978年,开曼群岛获得一项皇家法令,永久免除了开曼群岛的纳税义务。在开曼群岛,除了年度牌照费,政府不征收任何直接税。公司在开曼群岛以外的业务利润、资本收益、个人所得都无需缴税。因此,开曼群岛成为了“避税天堂”,吸引了许多公司注册。开曼群岛拥有6.4万居民,而在岛上注册的公司已经超过10万家。

第二,开曼没有外汇管制,注册在这里的国际贸易公司的资金转移不受限制。在开曼注册公司后,可以开设离岸账户,方便调度外汇资金。

第三,开曼群岛的许多政策与经济发达国家和地区的法律具有良好的适应性,享有很高的国际认可度,更容易赢得海外投资者的信任,有助于在开曼注册的企业在多个国家和地区寻求上市。例如,开曼群岛在1961年颁布的《公司法》脱胎于英国旧版的《公司法》,更适合企业在香港、新加坡、美国等地上市。开曼群岛是唯一被批准在香港证券交易所上市的两个离岸管辖区之一。本质上,这是开曼群岛提供的制度资源。

全球范围内,与开曼类似的离岸法域还包括香港、新加坡、英属维尔京群岛、塞舌尔、马绍尔等。那么,在开曼这样的地方注册的优势,具体可以用来做什么呢?

首要的当然是避税。

例如,在开曼注册,可以减少一些分红税。开曼群岛注册一家投资公司,然后,这家投资公司作为母公司,控制国内的公司。这意味着,母公司向股东派发红利都在国外完成,不涉及中国境内。根据中国法律,股息和红利所得需要交纳20%的个人所得税,而开曼群岛没有个人所得税,这意味着股东可以获得更多的红利收入。如果没有在开曼群岛设立,而是直接在某个国家注册,那个国家会要求交纳分红税。

还有一个好处是,获得现金红利后,股东可以自由地将资金转移到世界各地,无需监管。而如果在中国境内进行资金转移或兑换外汇,需要经过国家的审批和监管。

从事国际贸易的公司也可以利用在开曼注册来进行避税。

2018年修订的企业

所得税法明确规定,中国境内有业务的企业分为两类:一类是在中国注册的居民企业,一类是在国外注册的非居民企业。税法规定,居民企业所得税率为25%,非居民企业所得税率为20%。因此,在开曼注册的公司,税率更低。然而,避税的主要目的并不是为了避免这个税,而是为了减少国际贸易和资金往来中产生的税收。比如,一家中国公司与美国客户进行了一笔1000万美元的货物贸易,利润为300万。这家公司在开曼注册了一个控股子公司。因此,美国客户与这家开曼公司签约,合同金额为1000万美元。美国客户将资金转给开曼公司,然后,开曼公司将700万货款转给国内公司。国内公司收到货款后,通过货代公司或进出口公司直接将货物交付给美国客户。交易完成后,国内公司没有盈利,只是收回了成本,因此无需缴税。而开曼公司实现了300万的利润,但在开曼群岛不需要缴税。因此,这家公司将利润留在了海外。

另一种方法是,让在开曼注册的公司持有各种专利,然后,各国的运营公司向这家公司支付专利费。由于在各国经营的公司的利润较低,税收也较低。而在开曼注册的公司获得高额利润,却无需缴税。此前,印度也曾有一种说法,即小米通过专利费的形式将利润转移到国外。

在这个过程中,开曼群岛注册的公司主要是为了避免国际贸易和资金往来中产生的税收,实际上是将利润留在国境之外。这对于跨国公司来说具有重要意义,但对于仅在一个国家经营的企业来说,影响不大。

开曼群岛对于全球经济来说既有利有弊。一方面,免税政策可以刺激经济活动,但以开曼群岛为代表的避税天堂也导致了许多大型跨国公司逃税,各国损失了税收,形成了不公平、不透明的情况。目前,全球130个国家和地区已加入了最低15%税率计划,但这个计划并不包括开曼群岛这样的避税天堂。

有些公司选择在开曼注册,并非为了在国际贸易中避税获取利润,而是为了进行上市。

中国企业在海外上市通常会设立特殊目的实体,即特殊目的机构或公司(Special Purpose Vehicle,简称SPV)。在证券领域,SPV的职能是在离岸资产证券化过程中购买、包装证券化资产,并以此为基础发行资产化证券,从国外投资者那里融资。

简而言之,中国公司无法直接在美国上市,因为发生法律纠纷时,美国无法对中国公司进行管辖,这会使投资者望而却步。因此,为了在国外上市,首先需要将资产离岸。中国公司在美国上市需要与美国法律相适应,因此需要找到一个中介机构来完成法律体系的衔接。在此基础上,公司可以建立符合资本市场和公司经营需要的控制结构和股权激励。

开曼法律允许公司设立多类股票和特权股份,具有很大的灵活性,这正是许多互联网公司所需要的,例如,在上市过程中保持同股不同权的结构。

在这种结构中,A类股一般由创始人和主要投资者持有,享有决策权和控制权。而B类股则由其他投资者持有,通常只享有收益权而没有决策权。AB股的优点在于保护创始人的控制权,即使创始人所持有的股份被大量稀释,他们仍能保持对公司决策的控制。很多互联网公司采用这种股权结构,例如META、谷歌、京东等。今年5月31日,美团宣布非执行董事王慧文放弃超级投票权,并将其A类股份转换为B类股份。

AB股的设置使公司能够根据不同投资者的需求和利益设置不同的股权结构,提供更多选择和创新空间。当然,AB股权也可能导致少数人侵害其他股东的利益。

在中国国内经营的公司可以通过一些法律安排实现同股不同权,但由于中国《公司法》规定“一股一票”,国内上市公司不允许采用AB股架构。因此,互联网公司通常选择在国外上市。

为了国外上市,公司通常选择在开曼注册。目前,香港IPO比较受欢迎的公司注册地包括中国大陆、中国香港、开曼群岛、BVI群岛、新加坡等。由于内地公司上市程序繁琐,审核严格,许多中国公司通过在开曼注册,以境外公司身份实现海外上市,规避国内繁琐的审批程序,大大节约时间和人力成本。监管机构了解这一点,但有些人通过煽动情绪利用网民的不了解。

确定要海外上市后,公司开始搭建红筹架构,通过境内企业的实际控制人在海外设立SPV公司,再收购境内公司股权,或者通过VIE形式,在禁止外资投资的领域取得实际控制权,最终通过SPV公司在境外证券市场上市。

具体来说,首先,按照在内地公司的出资比例,在开曼群岛注册境外公司。开曼注册很方便,只需找代理公司即可,大公司可能派人去处理。然后,对注册好的开曼公司增资,再对境内公司进行100%股权收购,使内地公司成为开曼公司的全资子公司。这样,开曼公司就完全掌握了内地公司的基本业务。收购方和被收购方的股东要拥有完全一样的股权比例。另一种方法是,在限制外资投资领域通过VIE形式取得实际控制。

2020年10月29日,九号有限公司在上海证券交易所科创板挂牌上市,成为中国资本市场第一个采用红筹VIE架构在境内上市的案例。

通过这种方式,一家国内公司变成了开曼公司,国内公司的利润全部归开曼公司所有,然后,开曼公司在香港上市,实现了境内公司的海外融资上市计划。

简而言之,甲乙丙丁四个人在国内开了一家A公司,每个人股权都是25%,其中甲是创始人,拥有决策权。然后,他们希望上市,但中国证券市场规定必须同股同权。于是,他们决定去国外上市。在国外上市,他们选择在开曼注册,成立一家B公司,每个人仍然持有25%的股权,然后,B公司收购A公司。A公司的盈亏都由B公司承担。对资本市场而言,这两家公司是相同的。但在经营上,他

们可以约定一切由A公司说了算。

很多人可能会说,这样中国的钱变成了外国人的钱。实际上并非如此,钱仍然属于中国人,就像外国人在中国投资建厂赚到的钱仍然属于外国人,而不是中国政府或中国人的。当然,他们在中国经营时仍需缴纳相关经营和个人所得税。

通过这种方式,最大的好处是可以更方便地获得国际资金投资,用于推动国内经济和技术的发展。在过去的十年里,这种方式极大地促进了国内互联网、手机和电子相关行业的发展。总体而言,这是为了方便地利用外国投资助力中国经济,而不是所谓的出卖国家的行为。

本文地址:http://www.gycfst.com/1009.html,转载请说明来源于:霏诺威

声明:本站部分内容来自网络,如无特殊说明或标注,均为本站原创发布。如若本站内容侵犯了原著者的合法权益,可联系我们进行处理。分享目的仅供大家学习与参考,不代表本站立场!